XM bietet eine „Exchange Marriage“, die die Kauf- und Verkaufsaufträge der Kunden für jedes Währungspaar abgleicht, sowie einen Mechanismus, der es den Kundenaufträgen ermöglicht, zum besten Kurs mit der Liquidität mehrerer Anbieter zu handeln. , und als Ergebnis bietet XM ein stabiles Handelsumfeld. XM, eines der größten FX-Wertpapierunternehmen, wickelt eine große Anzahl von Aufträgen von Händlern ab und verfügt über eine Ausführungsrate (Ausführungskraft) und Ausführungsgeschwindigkeit, die seine Konkurrenten übertrifft.

Alle Aufträge werden ohne menschliches Eingreifen von XM-Händlern über sein NDD (No Dealing System) ausgeführt. Daher ist XM in der Lage, ein faires Handelsumfeld zu schaffen und bereitzustellen, in dem keine Verträge entstehen, die den Interessen unserer Kunden zuwiderlaufen.

XM verfügt über eine große Anzahl an Kunden, sodass Kauf- und Verkaufsaufträge aufeinander abgestimmt werden und eine hohe Ausführungsleistung erreicht wird.

In jüngster Zeit wurde der „Vertragsrate“ und der „Vertragsmacht“ Aufmerksamkeit geschenkt, bei denen es sich um die potenzielle Bestellmacht von Devisenhändlern handelt. In letzter Zeit entscheiden sich immer mehr Händler, die ausländische Forex-Broker nutzen, für Maklerfirmen aufgrund ihrer Ausführungskompetenz und nicht wegen enger Spreads und hoher Provisionen. Was bedeutet dann „Kontraktrate/Kontraktstärke“ beim Abschluss einer Order eines Händlers und warum legen viele Händler Wert auf die Ausführung? Nachfolgend erläutern wir dies anhand konkreter Beispiele.

Wenn Sie im FX-Handel ein Währungspaar auswählen und einen Auftrag erteilen, gibt es eine Zeitverzögerung zwischen dem Auftrag und der Ausführung/Reaktion. Die Ausführungsrate ist im Allgemeinen die Zeitverzögerung dividiert durch eine bestimmte Zeit (Sekunden) und drückt die Ausführungsrate der Bestellung in Prozent aus.

Wie viel Prozent der Bestellungen wurden innerhalb der Zeitverzögerung (xx Sekunden) oder bei gleicher Ausführungsrate ausgeführt?

Wenn diese Füllrate eine hohe Zahl ist, d. h. wenn das System eine Zahl nahe 100 % erhält, betrachten wir die Füllrate als hoch (und ausgezeichnet), und wenn das Verhältnis niedrig ist, betrachten wir die Füllrate als niedrig .

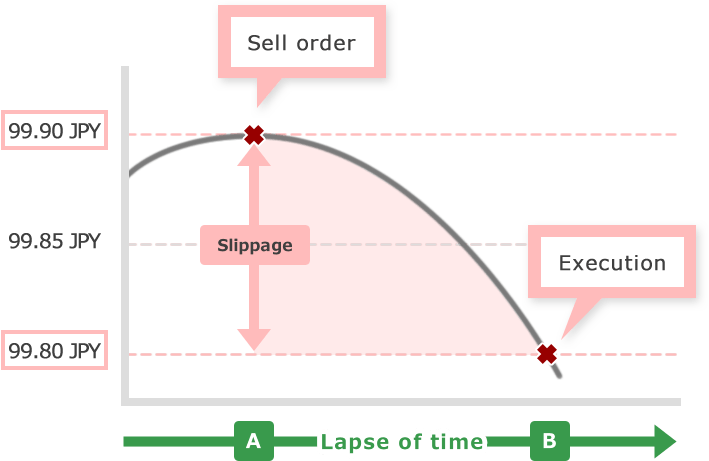

Angenommen, ein Händler möchte seine Long-Position zu seinem Kurs von 99,90 schließen (was bedeutet, dass er einen Verkaufsauftrag erteilen möchte). Wenn er bei Punkt A ausfüllt, beträgt seine Ausführungsrate 99,90, wenn er bei Punkt B ausfüllt, beträgt seine Ausführungsquote 99,80. Infolgedessen verlieren Sie am Ende.

Diese Fälle sind in volatilen Märkten oder Märkten mit großen Bewegungen ausgeprägter. Bei Wertpapierhäusern mit schwacher Ausführungsmacht kommt es leicht dazu, dass der vorgegebene Orderpreis (Index) und der Ausführungspreis voneinander abweichen und ein gewünschter Handel nicht möglich ist. Diese Lücke wird Slippage (auch „Slipping“ genannt) genannt.

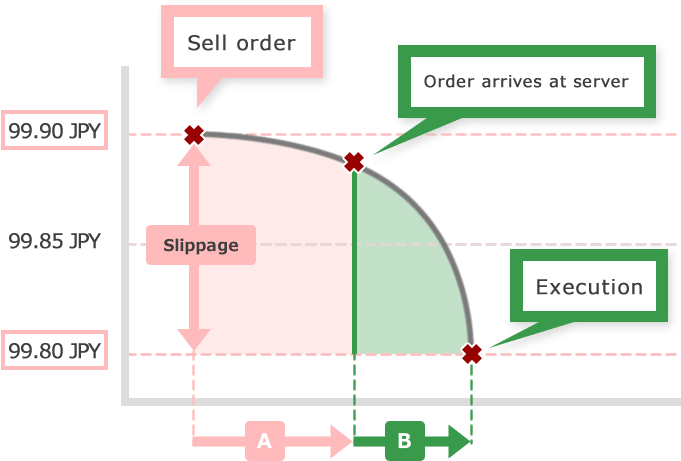

Slippage, die Differenz zwischen dem angegebenen Orderpreis und dem Ausführungspreis, kann durch zwei Faktoren entstehen.

Ein Faktor ist die Internetverbindung zwischen dem Nutzer und dem Maklerunternehmen bzw. der Infrastruktur. Die Hauptursachen sind die Geschwindigkeit der Internetverbindung beim Kunden und physische Probleme im Rechenzentrum des Maklerunternehmens. (Siehe [A] in der Abbildung)

Der andere ergibt sich aus dem System und der Liquidität, mit der der FX-Broker Aufträge entgegennimmt. Der Devisenmarkt ist 24 Stunden am Tag in Betrieb und die Handelskurse ändern sich augenblicklich. Daher decken FX-Broker normalerweise die Positionen jedes Händlers auf irgendeine Weise ab. Forex-Firmen mit mehr Deckungskontrahenten (Liquiditätsanbietern) neigen dazu, Aufträge schneller und zu besseren Preisen auszuführen. (Siehe [B] in der Abbildung.)

Hier gehen wir näher auf seine beiden Schlupffaktoren ein.

Da es sich beim Devisenhandel um eine Transaktion über eine Internetverbindung handelt, wird er von der Internetumgebung zum Zeitpunkt der Bestellung beeinflusst. Solange der Kunde jedoch über die Internetumgebung seines Zuhauses oder Büros in Japan auf das Wertpapierunternehmen zugreift, dürften die Auswirkungen auf Slippage gering sein. Insbesondere in Japan, wo die Smartphone-Nutzungsrate 85 % übersteigt, gibt es nahezu keine durch die Internetumgebung verursachte Lücke, wenn Sie eine Verbindung mit 3G oder 4G herstellen.

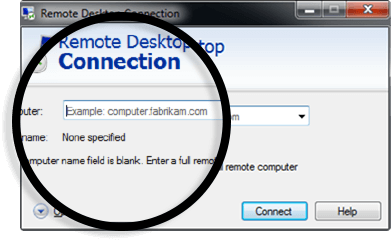

Die Verwendung von Handelsrobotern mit Expert Advisors führt tendenziell zu längeren Betriebszeiten, und die Betriebsumgebung der Hardware des Expert Advisors beeinflusst den Handel, sodass mehr Händler als zuvor seinen VPS (Virtual Private・Service) nutzen. Insbesondere bei der Einführung des Hochgeschwindigkeits-/Hochfrequenzhandels namens HFT (programmierte Hochgeschwindigkeits-/Hochfrequenz-/wiederholte Handelsverfahren/-methoden) ist auch die physische Positionsbeziehung zwischen Handelsserver und VPS wichtig. ist erforderlich.

Bei Verwendung eines VPS arbeitet MetaTrader mit einer stabilen Internetverbindung vom Rechenzentrum und den verwalteten Windows-Servern, sodass Slippage aufgrund der Zugriffsumgebung äußerst effektiv ist.

XM verfügt über eine Glasfaser-VPS-Umgebung 1,5 km vom XM-Rechenzentrum in London entfernt. Beim Handel über den VPS von Mit dem VPS-Dienst von XM erhalten Sie Zugriff auf einen Windows 2012-Server mit 1,5 GB RAM, 20 GB Festplattenspeicher und einer stabilen 600-MHz-CPU-Stromversorgung.

Klicken Sie hier für eine detaillierte Erklärung des VPS-Dienstes von XM

Normalerweise erhält ein Forex-Broker einen Auftrag von einem Kunden und entscheidet, ob er diesen intern verrechnet oder einen Auftrag an die Gegenpartei erteilt. Wenn das Maklerunternehmen intern die Gegenaufträge festlegt, beispielsweise wenn „Kunde A“ einen Auftrag zum Kauf von Dollar zum Kurs von 109 erteilt und ein anderer Kunde einen Auftrag zum Verkauf von Dollar zum gleichen Kurs erteilt, wird das Maklerunternehmen diese beiden Aufträge ausführen können unabhängig voneinander ausgeglichen werden. Risiko, solange sich der Markt nicht bewegt. Ein Vorgang, bei dem Bestellungen innerhalb eines Hauses aufgerechnet werden, wird als Tauschheirat bezeichnet.

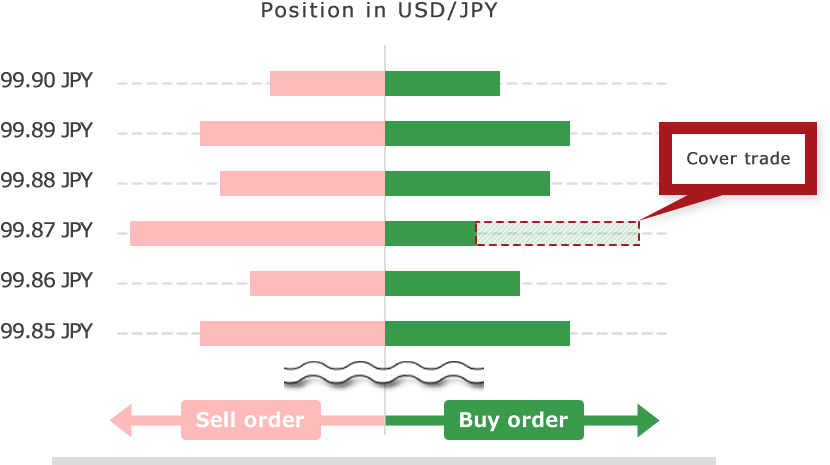

Forex Marriage ist nützlich, wenn der Forex-Markt stabil ist und es keine großen Bewegungen gibt, der Forex-Markt jedoch ständig in Bewegung ist und verschiedene Aufträge von Kunden vorliegen. Wenn das FX Broker House feststellt, dass es nicht möglich ist, eine Position in einem bestimmten Währungspaar ausgeglichen (ausgeglichen) zu halten, wird es einen Gegenhandel mit dem FX-Markt oder Liquiditätsanbieter versuchen, um die Position quadratisch zu halten und das FX-Volatilitätsrisiko zu verringern. Versuchen Sie es zu vermeiden. Dies wird als Deckungsgeschäft bezeichnet.

Im Allgemeinen werden Devisenwertpapierunternehmen, die in ihren Ordersystemen Tauschheiraten verwenden, B-Book-Wertpapierunternehmen genannt, und solche, die Deckungsgeschäfte nutzen, werden A-Book-Wertpapierunternehmen genannt. STP (Straight Through Processing), das oft als Merkmal von Wertpapierfirmen genannt wird, ist eine Art Deckungsgeschäft.

Grundsätzlich kommt es bei Tausch-Ehen nicht zu Slippage. Dies liegt daran, dass das Maklerunternehmen Aufträge zuerst annimmt und Aufträge, die die quadratische Position (Saldo) innerhalb des Maklerunternehmens überschreiten, an seine Gegenpartei gesendet werden, sodass kein Raum für Ablehnungen oder Ausrutscher bleibt. Bei B-Book-Brokern kann es jedoch zu Ablehnungen oder Abweichungen kommen. Dies hängt vom angenommenen Auftragsvolumen und der Liquidität des Deckungskontrahenten ab.

Eine Tauschheirat ist logischerweise ein System, bei dem ein Maklerunternehmen alle Aufträge erhält, wenn ein Kunde eine Bestellung aufgibt. Wenn die Wechselkursbewegungen jedoch zu riskant sind, können die Maklerfirmen nicht alle Risiken tragen. Maklerfirmen können Aufträge ablehnen (auch Requotes genannt), wenn ungewöhnlich große Aufträge vorliegen, die die Maklerfirma nicht aufrechterhalten kann, oder wenn es sich um kleinere Währungspaare handelt, für deren Deckung die Maklerfirma nicht genügend Kontrahenten finden kann. Zunahme).

Wenn ein Maklerunternehmen ein Geschäft abdeckt, wird dies stark von der Liquidität der Gegenpartei beeinflusst, die es abdeckt. Wenn ein Maklerunternehmen einen Handel abdeckt, ist es wahrscheinlicher, dass es einen Prime Broker, der größere Beträge abwickelt, oder Finanzinstitute einsetzt als das Forex-Unternehmen selbst. Hängt von der Liquidität der Partei ab. Wenn „Kunde A“ beispielsweise „Wertpapierunternehmen A“ nutzt, also das Wertpapierunternehmen von A, unterscheidet sich die Ausführungsbefugnis je nachdem, mit welchem Handelspartner Wertpapierunternehmen A in Zusammenarbeit eine Bestellung aufgibt. Dies wirkt sich stark auf den Schlupf aus.

Da die gedeckte Gegenpartei „Wertpapierunternehmen A“ ebenfalls zu den Kunden gehört, nimmt die gedeckte Gegenpartei auch Margin (Sicherheiten) entgegen und die Wertpapierfirma kann mit der Gegenpartei handeln. Daher ist nicht nur die Liquidität des Deckungspartners, sondern auch die Frage, ob das Maklerunternehmen in der Lage ist, einen Auftrag zu erteilen, ein wichtiger Faktor.

Es gibt seit langem positive Diskussionen, wie zum Beispiel „A Securities Company“, deren Hauptbestellsystem ein Cover Deal ist, und „B Securities Company“, deren Hauptbestellsystem eine Tauschheirat ist, aber beide haben Vor- und Nachteile. Es gibt. Fehler.

Im Allgemeinen wird gesagt, dass Abook Securities aufgrund seiner hohen Transparenz und dem Fehlen von Interessenkonflikten und Fehlverhalten bevorzugt behandelt wird. Wenn es sich um ein Konzernunternehmen handelt, kann man dann problemlos sagen, dass es sich um eine äußerst transparente Transaktion handelt? Außerdem kommt es häufig zu STP-/Instant-Execution-Slippage und Ausführungsverweigerungen, und die Stabilität der Transaktion selbst wird tendenziell beeinträchtigt. Darüber hinaus können Wertpapierfirmen, die nur mit A-Book-Wertpapieren handeln, nicht in den Markt mit hoher Hebelwirkung (1:200 bis 1:500/1.000) einsteigen, und Cover-Wertpapierfirmen haben die höchste Hebelquote, die bei etwa 1:100 liegt. wird gebraucht.

Andererseits heißt es, dass „Wertpapier B aufgrund von Interessenkonflikten anfälliger für Betrug ist als Wertpapier A“, aber grundsätzlich ist eine große Anzahl an Aufträgen von Kunden notwendig, um eine Tauschheirat zu realisieren. Daher können nur große Wertpapierfirmen mit vielen Handelspartnern Tauschheiraten abwickeln. Darüber hinaus können B-Book-Maklerfirmen ein stabiles Handelsumfeld aufrechterhalten, unabhängig von Deckungskontrahenten, unabhängig von Deckungskontrahenten und unabhängig vom Markt.

Das Problem liegt bei B-Book-Maklerfirmen, die nicht groß genug sind, um Tausch-Ehen abzuwickeln. Wie bereits erwähnt, erfordert eine Tauschheirat viele Befehle. Daher können neue Devisenmaklerfirmen kein System aufbauen, das Positionen physisch ausgleichen und Positionen stabil halten kann. Infolgedessen haben diese Maklerfirmen die Zahl der Positionen erhöht, die sie nicht alleine heiraten können, und begeben sich in eine Situation, in der sie nur hoffen, dass ihre Kunden bei ihren Transaktionen scheitern. Es besteht die Möglichkeit, dass eine bestimmte Position am Ende nicht ausgeführt wird, oder dass absichtlich ein Slippage herbeigeführt wird und Aufträge aus einer günstigen Position des Wertpapierunternehmens ausgeführt werden, oder es könnte daran beteiligt sein. mit Fehlverhalten.

XM nutzt die Tauschheirat hauptsächlich als B-Book-Brokerage-Unternehmen. Vor allem aber zeichnet sich XM durch die große Anzahl an Kundenaufträgen im Vergleich zu seinen Mitbewerbern aus. Dadurch ist XM in der Lage, fast alle Aufträge innerhalb des Hauses ausgeglichen (ausgeglichen) zu halten, was zu einem deutlich geringeren Prozentsatz an Deckungsgeschäften führt.

Darüber hinaus eliminiert XM menschliches Eingreifen an seinen Handelsschaltern, um jeden Verdacht auf Interessenkonflikte mit seinen Kunden auszuräumen. Dadurch hat XM erfolgreich alle Handlungen eliminiert, die den Verdacht einer Positionskontrolle oder eines Eingriffs in Transaktionen, die auf einzelne Kunden oder bestimmte Transaktionen abzielen, erwecken könnten.

Dadurch können Sie die Vorteile des A/B-Bestellsystems und des hochtransparenten Hybrid-Bestellsystems von XM nutzen. XM erreichte im Jahr 2017 eine durchschnittliche Ausführungsrate von 99,98 % pro Sekunde und brach damit den höchsten Rekord aller Devisenmaklerunternehmen seitdem.

Der Händler wickelt die Aufträge des Kunden in seinem regulären Forex-Broker ab, der ein reguläres Handelssystem einsetzt. Händler erteilen in der Regel ähnliche Aufträge bei Gegenparteien wie Banken (Covered Deals) und profitieren von der Differenz (Spread) zwischen der Bestellung des Kunden und dem durch den Cover abgedeckten Preis. Wenn ein Haushändler daher keinen Tarif findet, mit dem er einen Gewinn erzielen kann, kann es sein, dass er die Preise neu angibt und seinen Kunden ungünstige Preise anbietet.

Wenn ein Händler beschließt, die Bestellung eines Kunden nicht bei einer Gegenpartei wie einer Bank aufzugeben, und der Kunde einen Verlust erleidet, ist dies ein Gewinn für das FX-Brokerhaus und umgekehrt. Händler fühlen sich beim Handel möglicherweise nicht sicher. Ist diese Situation zulässig?

Das NDD-System der nächsten Generation von XM Trading (XM) ist ein hochmodernes Bestellsystem, das jeglichen menschlichen Eingriff überflüssig macht. Alle Bestellungen werden ohne Händlerentscheidung und automatisch im System abgewickelt.

Die faire Preisdarstellung und die schnelle Ausführung von XM gelten weltweit als Nr. 1. Es gibt keine Transaktionsablehnungen oder Requotes, sodass Sie beruhigt handeln können.